Veľa sa hovorí a veľa sa píše o tom, prečo nie je Investičné životné poistenie (ďalej len IŽP) vhodné na dlhodobé sporenie. Napríklad na dôchodok. Len málokde sa však dočítate, prečo tomu tak naozaj je a akú má oproti IŽP výhodu sporenie do sporiacich programov, ktoré investujú do podielových fondov.

Investičné životné poistenie ako nástroj sporenia

Investičné životné poistenie fungovalo v minulosti ako najrozšírenejší nástroj sporenia na dôchodok. Dojem, že sporiť na dôchodok cez IŽP je najvhodnejší variant vyvolali hlavne sprostredkovatelia, ponúkajúci produkt, ktorého sprostredkovanie je finančne najlepšie ohodnotené. Pre samotného klienta vyššia provízia sprostredkovateľa však znamená vysoké vstupné a priebežné poplatky. Poďme sa pozrieť na to, aké poplatky môžete očakávať pri IŽP.

Poplatková štruktúra bežných poplatkov v IŽP

Administratívny poplatok

Iné názvy poplatku: Poplatok za vedenie účtu, Správny poplatok.

Platíte ho fixne každý mesiac a jeho výška sa pohybuje niekde medzi 0,66€ a 3€.

Nákupný poplatok (takzvaný BOS)

Iné názvy poplatku: Rozdiel medzi nákupnou a predajnou cenou, percento zvýšenia operačnej ceny pri nákupe PJ, Alokačný poplatok, variabilný administratívny poplatok.

Tento poplatok platíte obvykle z každej platby do IŽP počas celej doby poistenia. Je percentuálne určený a jeho výška je obvykle stanovená na 5%. Niektoré poisťovne majú nižší BOS pri vyšších platbách do investičnej zložky. Niektoré poistné produkty sú dokonca od tohto poplatku vo výnimočných prípadoch úplne oslobodené.

Počiatočné náklady

Tento poplatok najviac súvisí s províziou sprostredkovateľa. Poisťovňa si ho môže strhávať dvoma základnými spôsobmi.

Vyhradením počiatočných podielových jednotiek – Pri tomto variante si z prvých platieb do IŽP poisťovňa nakúpi takzvané Počiatočné podielové jednotky (ďalej len PPJ), ktoré bude postupne (obvykle počas 30 rokov) odpredávať a hradiť z nich vstupné náklady. Keby ste zrušili poistný produkt skôr, počiatočné podielové jednotky vám budú odpredané pri zrušení všetky. Ide teda len o ilúziu, že máte na vašom poistnom účte viac prostriedkov, ako v skutočnosti máte. Výška takto alokovaného vstupného poplatku je obvykle stanovená na 5%. V extrémnych prípadoch však môže byť stanovená až na 15%.

Percentami zrazenými z vkladu – Pri tomto variante si poisťovňa priamo stŕha z vašej ročnej platby určité percento na poplatok. Napríklad 70% počas prvých 2 rokov poistenia.

Poplatok za správu fondov na strane poisťovne

Iné názvy poplatku: Sekundárny poplatok za správu fondov, Secondary management fee.

Asi najzákernejší poplatok, ktorý platíte pri IŽP je poplatok za správu fondov na strane poisťovne (secondary management Fee). Tento poplatok platíte každý rok z celého objemu vašich prostriedkov, ktoré už v IŽP uložené máte, a pred tým sa očistili o ostatné poplatky. Výška poplatku sa pohybuje od 0,48% až po 2% ročne. Z dlhodobého hľadiska vám tento poplatok z vašich prostriedkov odkrojí najviac.

Ak poisťovňa fondy, do ktorých investuje vaše IŽP priamo nespravuje, platíte navyše aj poplatok za správu fondov na strane správcovskej spoločnosti.

Poplatky za špeciálne úkony

Okrem bežných poplatkov nájdete v každom IŽP aj poplatky za mimoriadne úkony, ktoré síce nerobíte často, poplatky za ne sú však často krát veľmi nepríjemné. Medzi tieto poplatky patria: Poplatok za zmenu výšky poistného, poplatok za mimoriadne poistné, poplatok za čiastočné odkúpenie, poplatok za predčasné zrušenie zmluvy, poplatok za prechod zmluvy do splateného stavu a iné.

Poplatková štruktúra sporiacich programov

Aj sporenie do sporiacich programov má svoje poplatky. Každá inštitúcia a koniec koncov aj finančných sprostredkovatelia musia z niečoho žiť. Náklady sú teda neoddeliteľnou súčasťou každého finančného produktu. Poďme sa pozrieť na poplatkovú štruktúru sporiacich programov, ktoré investujú peniaze do podielových fondov

Vstupné poplatky

Slúžia na zaplatenie provízie sprostredkovateľa, a maklérskej spoločnosti pod ktorou pracuje. Sú percentuálne určené a platia sa z cieľovej čiastky ktorú chce klient nasporiť, alebo z každého vkladu do sporenia. Ich výška sa pohybuje od 2% do 5%.

Z cieľovej čiastky– Ak napríklad chcete sporiť 50€ mesačne, 20 rokov na dôchodok, vaša cieľová čiastka bude 12 000 €. Ak by bol vstupný poplatok napríklad 4%, zaplatíte 480 €. Tento vstupný poplatok môžete zaplatiť jednorázovo, alebo ho môžete splácať z časti prvých vkladov. Predplatíte si tým možnosť vložiť 12 000 € do vášho sporenia. Kým tento limit nenaplníte, nebudete platiť žiadne ďalšie vstupné poplatky.

Z každého vkladu – Výška poplatku nie je stanovená na základe cieľovej čiastky a nepredpláca sa dopredu, ale strháva sa z každého vášho vkladu. Ak by bola výška poplatku stanovená na 5%, pri vklade 50 € zaplatíte na poplatku 2,5 €. Ak by ste vklad zvýšili na 200 €, zaplatíte z tohto vkladu poplatok 10 €.

Poplatky za správu fondov a celkové ročné náklady

Každý podielové fond si účtuje poplatok za správu (Management Fee) ktorý slúži ako odmena spoločnosti, ktorá vaše peniaze spravuje. Každoročne okrem tohto poplatku platíte aj náklady, ktoré sú spojené zo správou vaši prostriedkov. Management Fee spolu s ostatnými nákladmi tvoria takzvané celkové ročné náklady fondu, ktoré sa pohybujú pri bežných fondoch, určených na dlhodobé sporenie od 0,7% až po 2% ročne.

Nájdu sa však aj aktívne riadené fondy, alebo fondy fondov, ktoré majú celkové ročné náklady až na úrovni 3%. Tieto fondy však nepovažujem za vhodné na dlhodobé dôchodkové sporenie.

Poplatky za nákup podielových listov

Niektoré investičné platformy, ktoré umožňujú investovať do širokého spektra podielových fondov rôznych správcov majú aj takzvaný nákupný poplatok, tento poplatok sa pohybuje od 0,1 % až po 0,3 % z každého vkladu.

Ak sporíte do fondov cez sporenie, ktoré je distribuované priamo správcom podielových fondov, nákupný poplatok neplatíte vôbec.

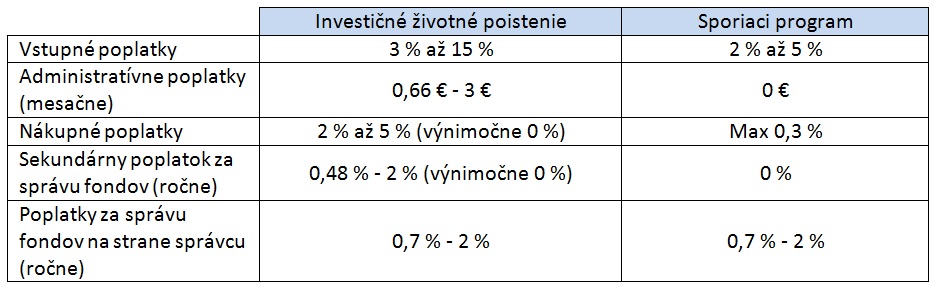

Zhrnutie poplatkových štruktúr

Konkrétne čísla

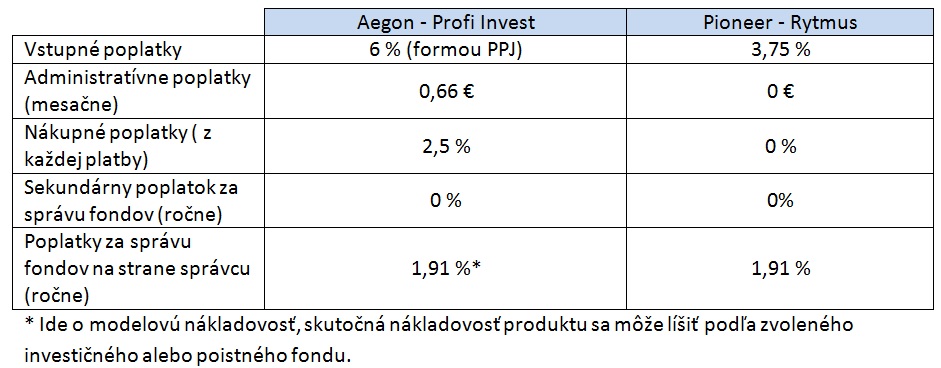

Aby som len tak nepísal do vetra, poďme si porovnať poplatkovú štruktúru na dvoch konkrétnych produktoch, ktoré patria vo svojej skupine k najlacnejším. Ako zástupcu „lacného“ IŽP som vybral produkt spoločnosti Aegon – Profi Invest, ktorý patrí vôbec k najlacnejším IŽP vôbec. Ako zástupcu sporenia do podielových fondov som zvolil spoločnosť Pioneer a ich sporenie Rytmus ktoré je asi najznámejšie a najpoužívanejšie sporenie do podielových fondov na Slovensku.

Keďže sa bavíme o vhodnosti sporenia na dôchodok, v sporení Rytmus zvolíme Dynamický program P3, ktorý je vhodný na dlhodobé sporenie, nie je však extrémne volatilný ako Superdynamický program P6.

Pre naozaj férové porovnanie budem v produkte Profi Invest počítať s rovnakou nákladovosťou ako pri programe Rytmus P3. V prípade, že by bolo zvolené iné portfólio, priebežné náklady môžu byť iné. Ak by sme chceli nájsť férového konkurenta v portfóliách Profi Invest, ktorý sa svojim zložením podobá portfóliu P3, museli by sme zvoliť takzvané Rastové portfólio. Nákladovosť tohto portfólia je však problém, pretože sa jedná o Akciový poistný fond fondov a nie portfólio podielových fondov. Spoločnosť Aegon teda nemusí zverejňovať nákladovosť. Tento poistný fond fondov môže pokojne obsahovať skrytý poplatok za správu. Ručný výpočet nákladovosti je taktiež ťažký, keďže Aegon na svojej stránke zverejňuje len názvy fondov, do ktorých fond Rastové portfólio investuje. Tieto fondy majú niekoľko inštitucionálnych tried, pričom každý má inú nákladovosť. Okrem toho je časť portfólia pod rúškom „Hotovosť a terminované vklady“. Nevieme teda či ide o peňažné fondy alebo skutočné vkladové produkty.

Prehľad portfólia sporenia Pioneer Rytmus P3

Pioneer Funds – Core European Equity – 20 %

U.S. Pioneer Fund – 20 %

Global Select – 30 %

Emerging Markets Equity – 30 %

Prehľad portfólia poistného fondu Rastové portfólio

Hotovosť a terminované vklady – 10 %

Pioneer Funds – U.S. Pioneer Fund – 30 %

BlackRock – European Fund – 30 %

GAM – Worldwide Equity – 30 %

Porovnanie poplatkovej štruktúry

Výsledný verdikt

Aj keby boli priebežné poplatky na strane správcu rovnaké ( o čom vážne pochybujem ), ako pri sporení do podielových fondov, celková nákladovosť IŽP je oproti sporiacemu programu oveľa vyššia. A to sme porovnávali jedno z najlacnejších, takzvaných „Exkluzívnych“ IŽP. V prípade, že by sme porovnávali poplatkovo drahšie IŽP, rozdiel by bol niekoľko násobne vyšší. Vyhnite sa preto rozhodnutiu, zabezpečiť si svoj dôchodok cez poistný produkt, ktorý na to nie je určený. Pseudo-výhody ako „daňový štít“ vám nikdy nevrátia prostriedky, ktoré stratíte na vysokých počiatočných a priebežných poplatkoch.

Pri sporení do podielových fondov máte oveľa väčšiu transparentnosť poplatkov a rizík. Obrovská variabilita a možnosť investovať do ktoréhokoľvek podielového fondu, registrovaného v SR tiež hrá v prospech sporiacich programov.

Ak chcete vedieť ako fungujú podielové fondy, a ako do nich efektívne sporiť, pozrite si môj článok Podielové fondy od A po Z.

Aj IŽP vám môže byť užitočné

V tomto článku som vôbec nespomínal IŽP ako poistný produkt na krytie rizika smrti, alebo na zabezpečenie ostatných rizík, ktoré sa dajú v bežnom IŽP pripoistiť. Zameral som sa len na to, prečo IŽP nie je efektívna voľba na sporenie. Ak však uvažujete o krytí vysokej hypotéky, alebo si z akéhokoľvek dôvodu chcete poistiť smrť na vysokú poistnú sumu, IŽP nemusí byť pre vás najhoršia voľba.

Ak sa vám môj článok páči, nezabudnite ho zdieľať na sociálnych sieťach.

Zaujal vás môj prístup k problematike, a mali by ste záujem o osobné stretnutie? Ozvite sa mi!

Slovník

Sporiaci program – Produkt určený na pravidelné sporenie do podielových fondov. Môže byť distribuovaný priamo správcovskou spoločnosťou, alebo Investičnou platformou.

Investičná platforma – Inštitúcia, ktorá zabezpečuje investíciu do zahraničných podielových fondov, ktoré na Slovensku nie sú ponúkané bežným klientom priamo Správcovskou spoločnosťou, ktorá ich spravuje.

Portfólio podielových fondov – Zoskupenie fondov, ktoré spolu tvoria plne diverzifikované (územia, odvetvia, správcovia) sporenie. Podielové fondy v rámci jedného portfólia by sa mali dopĺňať a neprekrývať.